不動産売却を考えている方へ。確定申告や譲渡所得の計算方法は、初心者にとっても安心して取り組める内容です。このガイドでは、確定申告が不要な場合や、譲渡損失が出た場合の節税方法もわかりやすく解説しています。譲渡所得マイナスでも適用できる特別控除のポイントや、手続きのステップを具体的に紹介。複雑に感じる不動産売却時の手続きを、初心者でもすぐに理解でき、スムーズに進められる内容になっています。損をしないための必須情報をぜひチェックしてください。

目次

確定申告は必要ですか?20万円以下でも知っておくべき基準

不動産売却で得られる譲渡所得に関する確定申告は、所得の金額に応じて必要かどうかが決まります。 譲渡所得とは、売却価格から購入時の取得費や売却時にかかった経費を差し引いた金額のことです。基本的に、譲渡所得が20万円以下であれば確定申告は不要ですが、これは全てのケースに適用されるわけではありません。譲渡所得が20万円を超えた場合には必要となり、適切な税務処理を行うことで、節税対策が可能です。この章では、確定申告が必要なケースと不要なケース、そしてその基準について詳しく解説します。

引用元:国税庁>確定申告が必要な方

譲渡所得の計算基準:20万円以下の場合の確定申告不要のルール

譲渡所得の計算は、不動産を売却した際に得た売却金額から、取得費(購入時にかかった費用)や譲渡費用(仲介手数料、登記費用など)を差し引いて算出します。

具体例として、1,000万円で購入した不動産を1,200万円で売却した場合、取得費が1000万円、仲介手数料や登記費用が50万円かかったとすると、譲渡所得は150万円(=1,200万円―1,000万円―50万円)となります。この譲渡所得が20万円以下の場合(譲渡損含む)、確定申告は不要となるというルールが適用されます。しかし、これは給与所得者など特定の条件下で適用されるもので、他に副業や不動産所得がある場合には、申告が必要になることがあります。 譲渡所得の計算は見落としがちですが、正確な計算を行うことで、確定申告が必要か不要かの判断ができます。

確定申告が必須となるケース:譲渡所得が20万円を超えたら?

譲渡所得が20万円を超える場合、確定申告が必須になります。 例えば、上記の例で譲渡所得が150万円になった場合、確定申告を行うことで所得税が発生します。ここで重要なのは、確定申告を行わない場合、税務署からの調査やペナルティが課されるリスクがあることです。 特に、不動産売却によって多額の利益が発生する場合は、特別控除の適用も検討する必要があります。自宅を売却した場合ですと、居住用財産の3,000万円特別控除などを活用することで、譲渡所得の一部または全額が非課税となる場合がありますが、この特例を適用するためには、適切な確定申告が前提となります。譲渡所得が20万円を超える場合は、税務署に確定申告をしっかりと行い、適切な税務処理を行うことが重要です。

居住用財産の3,000万円特別控除、被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例については、

下記の記事で詳しく説明しています。あわせてご覧ください。

知って得する「3,000万円特別控除」の適用例と利用にあたっての注意点

譲渡所得マイナスでも申告が必要な理由

譲渡所得がマイナス、つまり売却時に損失が発生した場合でも、確定申告を行うことが推奨されます。譲渡損失が発生するケースでは、『譲渡損失の損益通算』や『繰越控除』を利用することで、将来的な節税効果を得る事が出来ます。例えば、譲渡損失がマイナス500万円の場合、この損失を他の所得と相殺し、課税額を減らすことが可能です。

また、翌年以降の所得からも損失を控除できる「繰越控除」の制度を活用することで、数年間にわたって節税効果を得ることができます。このように、譲渡所得がマイナスでも、確定申告を行うことで将来的に有利な税制措置を受ける事が出来るため、忘れずに申告をする事が大切です。特に、複数の不動産を売却する場合や、大きな譲渡損失が発生した場合には、確定申告を通じてこれらの控除を最大限に活用することが重要です。

譲渡損失の損益通算・繰越控除の特例については、下記の記事で詳しく説明しています。あわせてご覧ください。

損失を税金で取り戻す!不動産売却時の損益通算・繰越控除の使い方

譲渡所得と譲渡損失の計算方法を具体例で徹底解説

不動産売却の際に重要なポイントとなるのが、譲渡所得と譲渡損失の計算です。譲渡所得とは、不動産を売却して得られた利益から、購入時の費用や売却にかかった経費を差し引いた金額のことを指します。一方、譲渡損失は、売却によって発生した損失のことです。正確な計算を行い、適切な確定申告をすることで、節税効果を最大限に引き出すことが可能です。この章では、譲渡所得と譲渡損失の計算方法を具体的な例を用いてわかりやすく解説します。また、税務処理における注意点や節税効果を得るためのポイントも詳しく説明します。

譲渡所得の計算式と譲渡損失の扱い方

譲渡所得の計算は、次の計算式を使って行います。

譲渡所得 = 売却価格 −(取得費 + 譲渡費用)

取得費とは、不動産を購入する際にかかった費用で、例えば購入価格や仲介手数料、登記費用などが含まれます。一方、譲渡費用とは不動産を売却する際に発生する費用で、仲介手数料、測量費、登記手数料などが含まれます。

具体例として、次のようなケースを考えます。

売却価格:2,500万円

取得費:1,800万円(計算を簡単にするため減価償却は考慮しません)

譲渡費用:100万円

この場合、譲渡所得の計算は以下の通りです。

譲渡所得 = 2,500万円 −(1,800万円 + 100万円) = 600万円

「減価償却資産」は、建物や機械設備など経年劣化(時間が経過しただけ価値が減少)する固定資産のことです。

そのため、売却時には固定資産の評価額を減少させるために減価償却を行う必要があります。

「非減価償却資産」は、土地など経年劣化しない固定資産のことを言います。

そのため、建物の取得費は、購入時の価格や費用の合計額から、使用している間に価値が下がった分(減価償却費)を引いた額になります。

この600万円が譲渡所得となり、課税の対象となります。一方、売却価格が1,900万円を下回り、損失が発生した場合、それは「譲渡損失」となります。譲渡損失が発生した場合でも、適切な確定申告を行うことで、他の所得と相殺する「損益通算」や、翌年以降に損失を繰り越す「繰越控除」が適用でき、節税効果を得られます。

減価償却や取得費、譲渡所得税については、下記の記事で詳しく説明しています。あわせてご覧ください。

不動産取得費と譲渡費用を計算する際の注意点

不動産の取得費には、購入時にかかった費用全てが含まれますが、長期間保有している場合は、書類(不動産売買契約書や代金を支払った領収証など)が紛失していることがあります。この場合、国税庁では、売却価格の5%をみなし取得費として計上することが許されています。しかし、これは通常の取得費よりも少額となる可能性があるため、可能な限り正確な取得費を計算することが重要です。

不動産の取得費については、実際に支払った取得費と計算上のみなし取得費とを比べて、どちらか高い方を取得費として計上できます。つまり昔先代が何千円、数万円とかで買った土地を相続して売却する場合には、本文とは異なり通常の取得費の方が安くなるので、その場合は、みなし取得費を計上する事が出来ます。

また、譲渡費用についても注意が必要です。売却にかかる仲介手数料や測量費は譲渡費用に含まれますが、ローン返済にかかる費用や固定資産税は譲渡費用として認められません。これらの費用を正確に区別し、譲渡所得の計算に反映させることが、確定申告で損をしないための重要なポイントです。

【実例】譲渡損失が発生した場合の税務処理

譲渡損失が発生した場合でも、適切な確定申告を行うことで、損失を他の所得と相殺できる「損益通算」の制度を利用することができます。たとえば、給与所得が500万円あり、譲渡損失が300万円発生した場合、損益通算を適用すると、課税所得は以下のように計算されます。

課税所得 = 給与所得 500万円 − 譲渡損失 300万円 = 200万円

この結果、所得税や住民税が軽減されます。さらに、損失をその年に控除しきれなかった場合、翌年以降最大3年間にわたって「繰越控除」を適用することができます。たとえば、翌年の給与所得が同じ500万円の場合、残りの100万円の損失を引き続き控除でき、長期的に節税効果を得られます。このように、譲渡損失が発生した場合でも、正しい税務処理を行うことで、損をせずに節税対策を行うことが可能です。

確定申告は必須!特別控除や軽減税率を見逃さない!節税のテクニック

不動産売却に伴う譲渡所得は、適切な確定申告を行うことで大幅に節税できます。特に、3,000万円特別控除や軽減税率などを活用することで、税額を大きく軽減することが可能です。これらの特例を知らないまま申告すると、余計な税金を支払うことになりかねません。この記事では、これらの節税テクニック(テクニックというよりは特例)を詳しく解説し、確定申告を通じてどのように税額を抑えるか、具体例を交えて説明します。

3,000万円特別控除の適用条件:居住用財産売却時の最大のメリット

3,000万円特別控除は、不動産売却時に最も大きなメリットをもたらす制度です。この特別控除は、居住用財産を売却した場合、譲渡所得から最大3,000万円を控除できるため、税負担を大幅に軽減します。

具体例を見てみましょう。たとえば、1億円で購入した住宅(自宅)を1億5,000万円で売却し、取得費や譲渡費用が合計で1億2,000万円かかった場合、譲渡所得は3,000万円となります。しかし、居住用財産の3,000万円特別控除を適用することで、譲渡所得はゼロになります。この場合、譲渡所得に対して課税される所得税と住民税が発生しないことになります。

引用元:国税庁>No.3302 マイホームを売ったときの特例

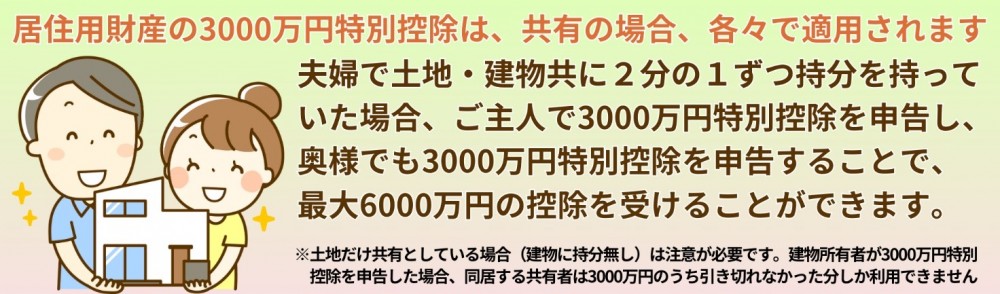

また、この控除を受けるための条件として、売却対象の不動産が居住用であること、過去にこの控除を受けていないことなどがあります。これらの条件を満たしている場合、確定申告を通じて必ずこの控除を申請するようにしましょう。夫婦で共有している不動産の場合、夫婦それぞれが3,000万円の控除を受けられるという点も見逃せません。

軽減税率の特例を利用して譲渡所得税を抑える方法

不動産売却で発生した譲渡所得には、軽減税率の特例を利用することで、通常よりも低い税率が適用される場合があります。特に、不動産を長期間保有していた場合、この特例を適用することで節税効果を高めることができます。

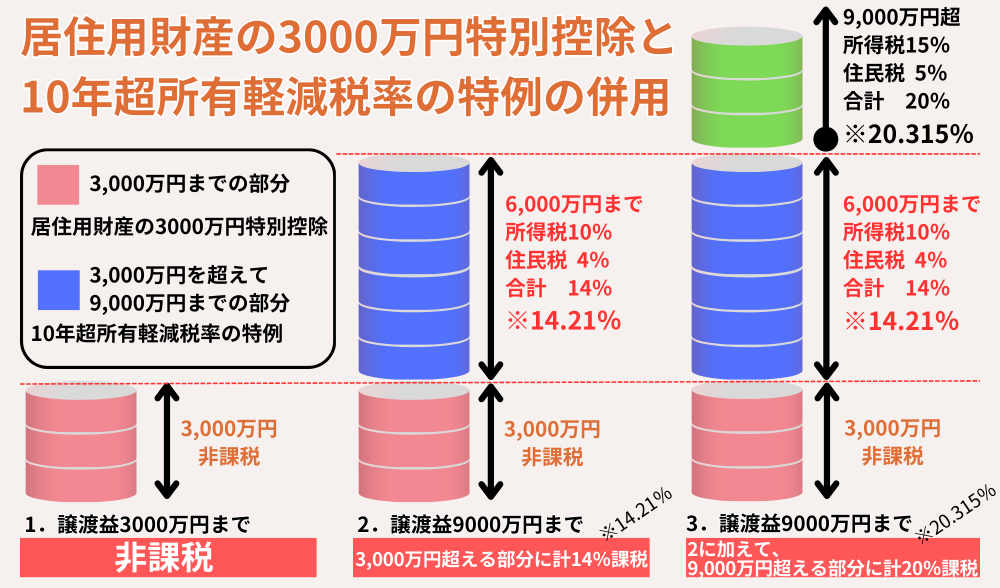

適用条件としては、不動産を10年以上保有していた場合に適用され、譲渡所得のうち6,000万円までの部分については14%の軽減税率が適用されます。それを超える部分には20%の税率が適用されます。通常、譲渡所得には所得税15%、住民税5%、合計20%の税率が課せられるため、この軽減税率を利用することで大幅な節税が可能です。

具体例として、譲渡所得が8,000万円の場合、3,000万円までの部分は非課税となり、残りの5,000万円の部分には14%の税率が適用されるため、支払う税額は700万円となり、通常の税率よりも大幅に軽減されます。このように、長期間保有している不動産を売却する際には、必ず軽減税率の特例を確認し、適用することで節税効果を最大限に引き出すことが重要です。

復興特別所得税とは?

「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」(平成23年法律第117号)が平成23年12月2日に公布され、平成25年1月1日から施行されています。

このため、源泉徴収義務者の方は、平成25年1月1日から令和19年12月31日までの間に生ずる所得について源泉所得税を徴収する際、復興特別所得税を併せて徴収し、その合計額を国に納付していただくこととなります。

【算式】 復興特別所得税額 = 基準所得税額 × 2.1%

被相続人の居住用財産売却における特別控除の活用

不動産を相続した場合でも、被相続人の居住用財産を売却する際に適用できる3,000万円の特別控除があります。この特例を適用することで、相続により取得した不動産の売却時における税負担を大幅に軽減できます。

具体的な条件として、相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること、かつ相続した建物が旧耐震基準であること、相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと等があります。また、売却までに第三者に賃貸していないことも重要です。仮に相続した実家を4,000万円で売却し、譲渡所得が3,000万円発生した場合、この特別控除を適用すると譲渡所得税を無税とする事ができます。

この特例は、適用条件が非常に複雑ですので、下記のサイトで確認して、事前に税務署にご相談ください。

引用元:国税庁>No.3306 被相続人の居住用財産(空き家)を売ったときの特例

被相続人の居住用財産を売却する場合、この控除を活用しないと不要な税金を支払うことになりかねません。正確に条件を満たしていれば、確定申告を通じて確実に適用しましょう。

このように、3,000万円特別控除や軽減税率を適用することで、不動産売却時の税金を大幅に抑えることができます。これらの特例を確定申告で活用することが重要であり、適用条件を満たしているかどうか、しっかり確認することが大切です。

不動産売却後の確定申告手続き

不動産を売却した後は、適切な確定申告を行うことが重要です。譲渡所得が発生した場合、所得税や住民税がかかるため、必要な書類を揃えて正しく申告する必要があります。間違った書類や申告ミスは、余計な税負担やペナルティの原因となるため、ここでは手続きをスムーズに進めるためのポイントと、必要な書類の正しい記入方法をステップ・バイ・ステップで解説します。しっかりと準備を行えば、節税効果も得られるため、確定申告の手続きを忘れずに行いましょう。

必要書類一覧:確定申告書、譲渡所得内訳書など

不動産売却後に確定申告を行う際には、以下の書類が必要です。これらの書類を事前に揃えておくことで、申告手続きをスムーズに進めることができます。

- 確定申告書

譲渡所得が発生した場合に記入します。確定申告書には、申告書Aと申告書Bがありますが、土地や建物をお売りになった場合の譲渡所得の申告は、「申告書B第一表、第二表」及び「申告書第三表(分離課税用)」の申告書用紙で行います。但し、2023年から申告書Aは廃止されています。

- 譲渡所得の内訳書

売却価格、取得費、譲渡費用を詳細に記入します。この内訳書が正確であることが重要です。

- 売買契約書のコピー

売却価格を証明するための契約書が必要です。

- 登記事項証明書

売却した不動産の所有権を証明します。

- 取得費や譲渡費用の領収書

購入時や売却時にかかった費用を証明するための領収書を提出します。

これらの書類は、税務署での審査に必要なため、書類が不足していないか確認しましょう。特に「譲渡所得内訳書」は、売却に関する費用を詳細に記載する書類ですので、取得費や譲渡費用を漏れなく記載することが大切です。

書類の正しい書き方と提出方法をステップ・バイ・ステップで解説

確定申告書類の記入は正確さが求められます。ここでは、書類の作成手順をステップ・バイ・ステップで解説します。

ステップ1:譲渡所得の内訳書を作成する

まず、譲渡所得内訳書に、売却価格や取得費、譲渡費用を記入します。例えば、不動産の売却価格が2,000万円、取得費が1,500万円、譲渡費用が100万円であった場合、譲渡所得は以下のように計算されます。

譲渡所得 = 売却価格2,000万円 -(取得費1,500万円 + 譲渡費用100万円)= 400万円

この譲渡所得額を内訳書に正確に記載しましょう。

ステップ2:確定申告書に譲渡所得を記入

次に、確定申告書に譲渡所得を記入します。申告書の適切な欄に、譲渡所得の金額を記入し、他の所得がある場合は、それらの情報も合わせて記入します。また、特別控除や軽減税率を利用する場合も、ここに反映させる必要があります。

ステップ3:税務署に書類を提出する

全ての書類が完成したら、税務署に提出します。提出方法には、以下の3つがあります。

- 税務署の窓口

直接訪問して提出する方法です。

- 郵送

必要書類をまとめて税務署に郵送します。提出日には消印が重要です。

- e-Tax

インターネットを利用して電子申告する方法です。e-Taxは時間や手間を削減でき、特に忙しい方にはおすすめです。

提出期限は通常、翌年の3月15日までですので、早めに準備を整えましょう。

【重要】確定申告書類の作成にミスしないためのポイント

確定申告書類を作成する際には、いくつかの重要なポイントに気をつけましょう。ミスや誤記入があると、税務署からの指摘を受けたり、余分な税金を支払うことになる場合があります。

- 譲渡所得の計算ミスを避ける

売却価格や取得費、譲渡費用の計算は慎重に行いましょう。取得費が不明な場合、売却価格の5%を概算取得費として使用できますが、可能であれば領収書など正確なデータに基づいて計算します。

- 書類の記載漏れに注意

すべての項目に正確に記入することが求められます。特に、譲渡所得や特別控除の金額は、何度も見直して正確に記入することが大切です。

- 添付書類の不備を防ぐ

確定申告には、売買契約書や登記事項証明書などの添付が必須です。これらが不足していると申告が受理されない可能性がありますので、提出前に必ず確認しましょう。

- 提出期限を守る

確定申告の提出期限を過ぎてしまうと、延滞税や無申告加算税が課される場合があります。期限内に余裕をもって提出することで、ペナルティを防ぐことができます。

これらのポイントを押さえ、正確な書類作成を心がければ、不動産売却後の確定申告はスムーズに進み、節税効果も最大限に活かせます。

損益通算と繰越控除の活用で所得をゼロに!節税テクニック

不動産売却で譲渡損失が発生した場合、損益通算と繰越控除を活用することで、大幅な節税が可能です。これらの制度を活用することで、所得税や住民税を抑え、場合によっては支払う税金をゼロにすることもできます。損益通算は他の所得と譲渡損失を相殺することができ、繰越控除はその年に控除しきれなかった損失を翌年以降に持ち越せる制度です。この章では、具体的な計算例と手順を用いて、どのようにしてこれらの制度を活用して節税効果を最大化するかを解説します。

損益通算で譲渡所得を抑える方法

損益通算は、譲渡所得にマイナス(譲渡損失)が発生した場合に、その損失を給与所得や事業所得など他の所得と相殺することで、課税所得を減らす方法です。これにより、所得税や住民税の負担が大幅に軽減されます。

たとえば、給与所得が500万円あり、譲渡損失が300万円発生した場合、損益通算を適用すると次のようになります。

課税所得 = 給与所得500万円 – 譲渡損失300万円 = 200万円

これにより、200万円分だけが課税対象となり、結果として所得税や住民税の大幅な削減が可能です。損益通算を行うためには、確定申告時に譲渡所得内訳書や売買契約書などの書類を揃え、正確な手続きを進めることが重要です。

繰越控除で翌年以降も節税するための条件

損益通算を行ってもその年の所得ですべての損失を相殺しきれない場合、翌年以降にその損失を繰り越して節税できる制度が繰越控除です。この繰越控除を利用すると、譲渡損失を最大3年間にわたって翌年以降の所得から差し引くことができます。

たとえば、今年の譲渡損失が500万円で、今年の所得が400万円だった場合、損益通算を適用して400万円を相殺できますが、100万円が残ります。この100万円は翌年の所得から差し引くことが可能です。

繰越控除を利用する条件

- 初年度に確定申告を正確に行うこと

損益通算の申告を初年度に必ず行い、繰越控除を受ける準備を整えます。

- 毎年確定申告を行うこと

繰越控除は、翌年以降も確定申告を行わなければ無効となります。忘れずに申告を継続しましょう。

- 翌年以降も所得があること

繰越控除は、翌年以降も所得がある場合に限り適用されます。所得がない年には控除は適用できません。

これらの条件を満たすことで、翌年以降も損失を繰り越し、節税効果を持続させることができます。

引用元:国税庁>No.3203 不動産を譲渡して譲渡損失が生じた場合

引用元:国税庁>No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

引用元:国税庁>No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)

【具体例】繰越控除の適用手順とそのメリット

繰越控除を活用する具体的なステップを見ていきましょう。

ステップ1:初年度の確定申告

まず、初年度に確定申告を行い、その年に発生した譲渡損失を正確に申告します。譲渡所得内訳書や売買契約書などの必要書類を税務署に提出し、控除しきれなかった損失は繰越控除として申告書に記載します。

ステップ2:翌年以降の確定申告

翌年も確定申告を行い、前年に繰り越した損失を当年の所得から差し引きます。たとえば、前年に100万円の譲渡損失を繰り越した場合、翌年の給与所得が500万円であれば、課税対象となる所得は次のように計算されます。

課税所得 = 給与所得500万円 – 繰越損失100万円 = 400万円

これにより、100万円分の課税が回避され、翌年も節税効果を享受できます。

ステップ3:最大3年間の繰越控除を活用

繰越控除は最大で3年間有効です。したがって、複数年にわたり節税効果を持続でき、累積した損失を相殺していくことが可能です。たとえば、不動産売却にあたり800万円の損失が発生し、年収が300万円の方であった場合、1年目で300万円、2年目で300万円、3年目で残り200万円を控除して損益通算は完了します。800万円全てを引き切ったので、4年目に繰り越される金額が無くなったという事になります。

メリット

繰越控除は、所得が高い年に損失を引き継いで控除できるため、所得税や住民税を抑える効果が持続します。特に、予期せぬ譲渡損失が発生した場合でも、数年にわたって負担を軽減できるため、長期的に見た節税効果が大きいです。

譲渡所得の確定申告を忘れたら?ペナルティと追加税金のリスク

不動産売却で譲渡所得が発生した場合、確定申告は必須です。しかし、確定申告を忘れてしまった場合、無申告加算税や延滞税といったペナルティが発生する可能性があります。税務署は不動産取引に関する情報を正確に把握しており、申告漏れがあれば必ずチェックされます。この記事では、確定申告を忘れた場合のリスクと、対処法について具体的に解説します。加えて、税務署からの調査を避けるための対策や、無申告加算税・延滞税を回避するための準備方法についても詳しく説明します。

確定申告を忘れた場合のリスクと対処法

確定申告を忘れると、まず考えられるのは「無申告加算税」と「延滞税」です。

- 無申告加算税

申告期限を過ぎても確定申告を行わなかった場合、税額に対して10%~30%の無申告加算税が課されます。特に、税務署から指摘された後に申告を行うと、ペナルティがより厳しくなります。

- 延滞税

申告・納税を遅らせた日数分の延滞税も発生します。これは納税期限を過ぎてからの日数に応じて日割りで計算され、年率7.3%(もしくは国税庁が定めた利率)で増加します。たとえば、50万円の税金を2ヶ月遅れで支払った場合、延滞税として約6,000円が加算されます。

対処法として、申告忘れに気づいた時点で速やかに申告を行うことが大切です。早めに対応することで、無申告加算税や延滞税の額を最小限に抑えることができます。特に、自主的に申告を行えば、税務署の調査や追徴課税を避けられる場合もあります。

税務署による調査を避けるための対策

税務署は、不動産取引に関する情報を把握しており、売買契約書や登記情報をもとにして申告漏れをチェックしています。特に不動産取引は大きな金額が動くため、税務署の調査対象になることが多いです。

調査を避けるためには、以下の対策を講じることが重要です。

- 正確かつ早めの申告を行う

最も確実な方法は、期限内に確定申告を正確に行うことです。税額の計算が複雑な場合や、譲渡所得の扱いに不安がある場合は、税理士に相談することをおすすめします。専門家に依頼することで、間違いを防ぐことができ、税務署の指摘を避けられます。

- 書類を正確に保管する

売買契約書、登記事項証明書、取得費や譲渡費用に関する領収書など、不動産取引に関するすべての書類をしっかりと保管しておきましょう。税務署からの質問にすぐに対応できるよう、準備しておくことが重要です。

- 自主的に修正申告を行う

もし誤りや申告漏れに気付いた場合は、税務署から指摘される前に、自主的に修正申告を行いましょう。修正申告を行うことで、ペナルティの一部を軽減できる可能性があります。税務署は自主的な対応に対して柔軟に対応することが多いです。

無申告加算税・延滞税を回避するための準備

無申告加算税や延滞税を回避するためには、早めに確定申告の準備を行うことが重要です。次のステップを踏んで、確定申告の準備を万全にしましょう。

- 早期に書類を準備する

不動産売却後、売買契約書、譲渡所得内訳書、取得費や譲渡費用の領収書など、確定申告に必要な書類をすぐに揃えてください。書類の整理が遅れると申告期限が迫り、ミスが発生しやすくなります。書類は売却完了時にすぐにファイル化しておくことをお勧めします。

- カレンダーに申告期限を記入する

確定申告の期限(通常は翌年の3月15日)をカレンダーやデジタルリマインダーに設定し、申告期限を忘れないようにします。さらに、申告までのスケジュールを立てて余裕をもって対応できるようにしましょう。

- 税理士に相談する

税務に不安がある場合は、早めに税理士に相談することで、申告のミスや遅延を防ぐことができます。特に譲渡所得の計算は複雑な場合が多いため、専門家のアドバイスを受けることで確定申告をスムーズに進められます。

- e-Taxの活用

確定申告を迅速に行うために、e-Tax(電子申告)を利用するのも有効です。e-Taxを使うと、税務署に出向く必要がなく、自宅から申告できるため、時間と手間を節約できます。特に、紙の書類を用意するのが難しい方や忙しい方には便利です。

これらの対策を講じることで、無申告加算税や延滞税といったペナルティを回避し、スムーズに確定申告を行うことが可能になります。

プロが教える確定申告のポイント:譲渡所得で損しないために

不動産売却に伴う譲渡所得の確定申告では、正確な申告が大切です。適切な控除や特例を活用すれば、税負担を大幅に軽減することができますが、申告を間違えたり遅れたりすると、税務署からのペナルティや無申告加算税などのリスクが伴います。そこで、この章では、専門家に依頼するメリットやコスト、自分で申告する際の注意点、確定申告をスムーズに進めるためのスケジュール管理の方法を詳しく解説し、確定申告で損をしないためのポイントを紹介します。

専門家に依頼するメリットとコストの比較

税理士などの専門家に依頼するメリットは多くありますが、そのコストも無視できません。以下に、専門家に依頼した際の具体的なメリットとコストのバランスを検討し、依頼するかどうかの判断材料を提供します。

メリット

- 正確な申告とミスの回避

譲渡所得に関する申告は非常に複雑で、特別控除や軽減税率など適用する特例が多岐にわたります。税理士に依頼することで、これらの控除や特例を確実に適用でき、誤りを防ぐことができます。例えば、3,000万円の特別控除を適用する際、書類の不備や計算ミスがあれば、税務署から追加の税金を請求されるリスクがありますが、税理士に依頼することで、こうしたリスクを大幅に減らせます。

- 節税効果の最大化

税理士は、あなたの状況に応じた最適な節税方法を提案してくれます。例えば、譲渡損失が発生した場合、損益通算や繰越控除を適用することで、翌年以降も節税効果を持続させることができます。適切な申告を行うことで、所得税や住民税を大幅に減らし、節税効果を最大化することができます。

- 税務調査を回避できる

税理士を通じて申告を行うことで、税務署からの信頼が高まり、税務調査のリスクを低減できます。税務署は適正な申告が行われているかをチェックしていますが、専門家が関わる申告書は、より慎重に作成されていると判断されるため、調査リスクが減少します。

コスト

税理士に依頼する際のコストは、案件の複雑さによって異なりますが、一般的には5万円から30万円程度です(税額に寄ります)。譲渡所得が絡む不動産取引の申告は比較的高額になることがありますが、依頼することで得られる節税効果や税務リスク回避を考慮すれば、そのコストは合理的です。例えば、税務調査による追徴課税や延滞税支払いのリスクを考慮すると、結果的に依頼した方が、コストパフォーマンスが良いことが多いです。

自分で確定申告を行う際に注意すべき点

確定申告を自分で行う場合、費用を抑えられる反面、いくつかの注意点があります。特に、譲渡所得に関しては複雑な計算や手続きが必要となるため、ミスが発生しやすいです。ここでは、注意すべきポイントを挙げます。

注意点

- 譲渡所得の計算ミスに注意

譲渡所得の計算は、売却価格から取得費や譲渡費用を差し引いて行います。例えば、取得費が不明な場合、売却価格の5%を取得費として計上できますが、領収書が残っていれば、正確な金額を使うことで節税効果が高まります。ミスを防ぐためには、書類をきちんと揃え、計算式を正確に使うことが必要です。

- 控除の適用漏れを避ける

3,000万円の特別控除や軽減税率、損益通算、繰越控除など、不動産売却に適用できる特例を確実に適用することが節税のポイントです。特に、譲渡所得が大きい場合や長期間保有していた不動産を売却する場合、これらの控除を適用するかしないかで税額に大きな差が出ます。控除の適用漏れを防ぐために、事前に税務署や専門家に確認することが大切です。

- 必要書類を適切に保管する

不動産売却に伴う書類は、税務署からの調査に備えて適切に保管しておく必要があります。売買契約書や譲渡所得内訳書、登記事項証明書、領収書など、申告に必要な書類は3年間保管が義務付けられているため、必ず整理しておきましょう。

- e-Taxを活用して効率化

自分で申告する場合、電子申告(e-Tax)を活用することで、税務署に出向かず自宅から簡単に申告が可能です。また、e-Taxを利用すると、税務署からのフィードバックも早く受け取れ、訂正が必要な場合も迅速に対応できます。手続きが煩雑な場合は、e-Taxを活用することで時間と手間を省けます。

【実践ガイド】確定申告をスムーズに進めるためのスケジュール管理

確定申告をスムーズに進めるためには、計画的なスケジュール管理が欠かせません。特に、不動産売却に関する申告は、準備すべき書類が多く、余裕を持って進めることが重要です。以下に、具体的なスケジュールを示します。

ステップ1:売却完了後1ヶ月以内に書類整理

売却が完了したら、すぐに売買契約書や領収書、譲渡所得内訳書を整理し、1つのファイルにまとめましょう。書類の不備や紛失を防ぎ、申告時にスムーズに書類を提出できるよう準備します。

ステップ2:申告までのスケジュールを逆算(売却完了後1~2ヶ月)

確定申告の期限(通常は翌年3月15日)に向けて、逆算してスケジュールを立てます。余裕をもって、2ヶ月前には書類準備を開始しましょう。特に、譲渡所得の計算や控除の適用には時間がかかる場合があるため、税理士に相談する場合はこの時期に依頼します。

ステップ3:申告書の作成と確認(1ヶ月前)

申告書を作成し、すべての控除や特例が適用されているか、譲渡所得の計算が正しいかを確認します。控除漏れがないように、税務署のホームページや専門家のチェックリストを利用して確認作業を行います。

ステップ4:期限内に提出(3月15日まで)

申告書が完成したら、期限内に税務署に提出します。e-Taxを利用すれば、税務署に行く手間が省け、申告内容の確認もオンラインで迅速に行えます。期限内に申告することで、延滞税や無申告加算税を回避し、スムーズに手続きを完了できます。

まとめ:確定申告不要でも知っておきたい!譲渡所得と不動産売却の基準ガイド

不動産売却による譲渡所得の発生は、必ず確定申告を行う必要があります。適切な申告を行うことで、節税効果を得ることができ、ペナルティや追徴課税を避けることが可能です。特に、3,000万円特別控除や損益通算、繰越控除などを活用することで、所得税や住民税を大幅に削減できます。しかし、確定申告を忘れると、無申告加算税や延滞税といったペナルティが課されるリスクがあり、税務署の調査対象にもなりかねません。

確定申告をスムーズに進めるためには、早めの書類準備やスケジュール管理が重要です。税理士などの専門家に依頼することで、正確な申告ができ、節税効果を最大限に引き出すことが可能です。また、専門家のサポートにより、税務署からの調査リスクを減らすことができます。一方、自分で申告を行う際は、譲渡所得の正確な計算と特例の適用漏れに注意し、書類の不備がないようにしましょう。

確定申告をきちんと行うことで、不動産売却後の税負担を軽減し、将来的なトラブルを回避できます。適切な準備と対策を行うことで、税務署からの指摘を受けることなく、安心して申告を完了させることができます。

松屋不動産販売株式会社 代表取締役:佐伯 慶智からのアドバイス

不動産売却を考える際、最も大きな不安は「いくらで売れるのか」や「本当に今が売り時なのか」、【税金はどれ位払わないといけないのか?】ということではないでしょうか。私たち松屋不動産販売では、そうしたお客様の不安や疑問を解消するために、簡単かつ迅速に査定結果をお届けする「かんたん自動査定」を提供しています。スマホやパソコンからわずか数分で査定金額を知ることができ、売却の第一歩を迷わず踏み出すことができます。忙しい日々の中でも手軽にご利用いただけるこのサービスで、今すぐご自身の物件の価値を確認してください。

また、売却に関して直接ご相談されたい方には、「売却査定相談」をお勧めします。私たちの専門スタッフが、愛知県や静岡県西部エリアにおける豊富な知識と経験を基に、お客様の状況に最適な売却方法をアドバイスさせていただきます。地域特化の情報と実績を活かして、最も高い価格で、そして最適なタイミングでの売却をサポートいたします。

不動産売却を検討中の皆様、この機会にぜひ「かんたん自動査定」または「売却査定相談」をご利用ください。お客様一人ひとりのニーズに合わせたサポートを提供し、納得のいく売却を実現いたします。まずは気軽に、今すぐお試しください。