金利上昇で住宅ローンの返済が苦しい方やボーナス払いが重荷になっている方へ、自宅売却という危機回避策を検討してみませんか?金利上昇による返済負担が増大する前に、自宅売却は苦しい状況から抜け出す有効な手段です。本記事では、金利上昇がどのように返済に影響するのか、ボーナス払い併用者が抱えるリスク、自宅売却による具体的なメリットや注意点をプロの視点から解説します。返済が厳しくなる前に、自宅売却という選択肢を知り、将来の不安を解消するための最善策を見つけましょう。

特に下記項目に複数該当する方は、是非本コラムを最後まで読んでください

- 金利上昇前から既に住宅ローンの返済が苦しいと思っている方

- 諸費用やリフォーム費用も併せて借りて、100%以上の融資を受けている方

- ボーナス払い併用で住宅ローンを組んでいる方

- 借入当時で返済比率ギリギリまで住宅ローンを組んだ方

- 売れにくい土地(不整形地、がけ・傾斜地)に新築を建て、ローン残高が多い方

- 住宅ローンを組んでから、新たに別のローン(マイカーローンなど)を組んでいる方

- 夫婦共働き世帯であったが、現在は単独で返済されている方

- 家の中が散らかっていて、モノが散乱している状態で暮らしている方

- 投資や蓄財をせず、家計は毎月赤字でボーナスによって補填をしている状態の方

- 優柔不断で、即決が出来ず、物事はよく考えて慎重に進めたいと思っている方

ちょっと危ないかもしれません・・・

目次

変動金利型住宅ローンの金利上昇がもたらす影響

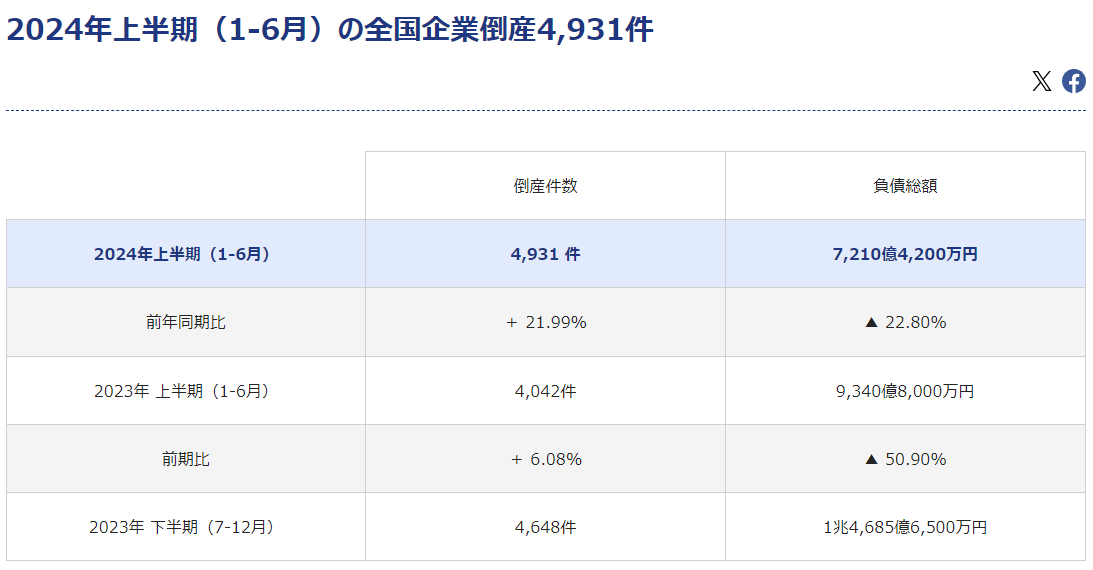

令和6年10月から、変動金利型住宅ローンの金利が約15年ぶりに上昇することとなりました。この金利上昇は、既に住宅ローンを抱えている方だけでなく、これから新たに住宅ローンを組もうと考えている方にも大きな影響を与えます。特に変動金利型は、市場の金利動向に応じて返済額が変動するため、金利上昇により返済が苦しい状況に陥りやすくなります。ボーナス払いを併用している方は、お勤め先の業績によって今後のボーナス額の減少などにより、支払いがますます苦しくなることが予想されます。毎月払いのみの方に比べて、ボーナス払い併用の方は、金利上昇の影響を一層受けやすくなりますので注意が必要です。

引用元:東京商工リサーチ>2024年上半期(1-6月)の全国企業倒産4,931件

さらに、変動金利型は初めて住宅ローンを組む際には低金利が魅力的に映る一方、金利上昇時には返済負担が一気に増えるリスクがあります。したがって、住宅ローンの返済が苦しくなる状況に備えて、自分の返済能力や家計の収支を見直すことが重要です。以下で、具体的な金利上昇の背景とその影響について詳しく解説します。

金利上昇の背景とその影響

今回の金利上昇は、日本銀行の金融政策変更や、世界経済のインフレ動向など、さまざまな要因によって引き起こされています。金利が上昇する背景には、以下のような要素が影響しています。

金融政策の変更

日本銀行が長年続けてきた低金利政策(ゼロ金利政策、マイナス金利政策)から脱却し、金融引き締めに転じたことで、市場金利が上昇傾向にあります。

世界的なインフレ

世界各国でインフレ率が上昇しているため、国内の金利もそれに連動して上昇(インフレを抑え込む為に金利を上げる)しています。

金利上昇によって変動金利型の住宅ローンの返済額が増加することは避けられません。例えば、現在の金利が0.5%で借入額が3,000万円の35年返済とした場合、金利が1.00%に上昇すると月々の返済額は約7,000円増加します。

また、金利が1.50%に上昇した場合、月々の返済額はさらに約14,000円増えることになります。こうした金利上昇は、長期間のローン返済においては非常に大きな負担となり、家計を圧迫する要因となります。

このような金利上昇の影響を考えると、将来的な金利変動に備えて返済計画を見直すことが重要です。特に、ボーナス払いを取り入れている場合は、金利上昇とボーナス減少のダブルリスクに直面する可能性が高まるため、早めの対策が必要です。

是非、これらの記事も併せて読んでください。

いよいよ変動金利も0.15%上昇!住宅ローンの返済額を早急に確認しよう

新規借入者と既存借入者への具体的な影響

新規借入者への影響

新規で変動金利型の住宅ローンを組む方は、金利上昇により将来的な返済額が想定以上に増加するリスクがあります。特に、金利上昇による返済負担を軽減するために、頭金を多めに用意したり、借入額を抑えたりするなどの対策が必要です。また、固定金利と比較して変動金利の方が、初期費用が安いというメリットがありますが、金利上昇に備えることを前提に、固定金利も含めた選択肢を検討することが重要です。

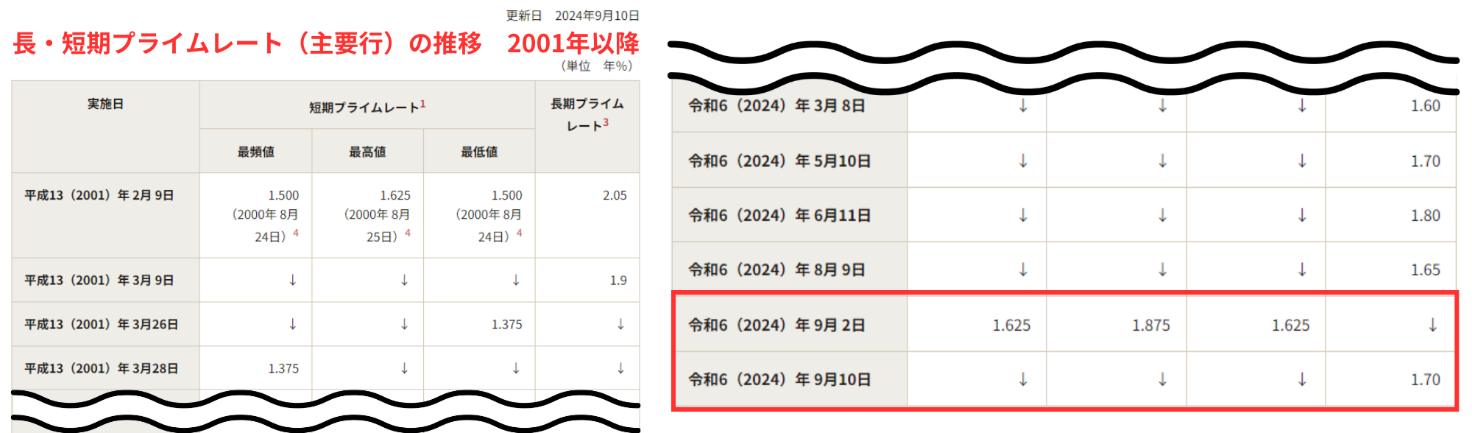

また、各金融機関において住宅ローンの審査金利を設けています。これは【変動金利であれば店頭金利】としている事が多く、店頭金利は銀行の短期プライムレートに1%を上乗せした金額としている金融機関が多いです。

つまり令和6年10月度からは審査金利は2.625%(9月までは2.475%)となり、この審査金利上昇により新規借入額は減少傾向になります。

引用元:日銀>統計>長・短期プライムレート(主要行)の推移 2001年以降

既存借入者への影響

既に変動金利型の住宅ローンを利用している方は、金利上昇によって月々の返済額が増加する可能性が高くなります。特に、ボーナス払いを併用している場合、ボーナスが減少したり、支給が無くなったりした場合には、通常の返済に加えてボーナス分の返済負担が一気に増大するリスクがあります。こうした場合、最悪のケースでは返済が困難となり、延滞や最終的には自宅売却という選択を迫られることもあります。

これらの影響を最小限に抑えるためには、早めに金融機関と相談して返済条件を見直す、もしくは繰り上げ返済を行うなどの対策を検討することが重要です。専門家のアドバイスを受けることで、金利上昇によるリスクを軽減し、無理のない返済計画を立てることができます。

ボーナス払い併用者が直面するリスク

金利上昇によって住宅ローンの返済が苦しい状況に陥る方が増えていますが、特にボーナス払いを併用している方は注意が必要です。住宅ローンの変動金利は、金利上昇に敏感に反応するため、返済額が一気に増えるリスクがあります。さらに、お勤め先の業績悪化によりボーナスが減少すると、返済計画に大きな支障をきたす可能性も高まります。こうしたリスクに対処するためには、自宅売却などの具体的な選択肢を早めに検討することが重要です。以下では、ボーナス払いの仕組みとリスク、そして景気悪化によるボーナス減少の可能性について詳しく解説します。

ボーナス払いの仕組みとリスク

ボーナス払いとは、住宅ローンの返済計画において、毎月の返済額を抑え、年に2回のボーナス時期にまとまった額を支払う方式です。多くの方がこの仕組みによって月々の負担を軽減していますが、金利上昇や景気の変動により返済が苦しくなるリスクが高まります。

- 金利上昇による返済負担

変動金利型住宅ローンを利用している場合、金利が上昇するとボーナス払いの負担が一気に増えます。たとえば、金利が1%から2%に上昇すると、ボーナス時の返済額が数万円単位で増えることもあります。こうした状況では、月々の返済額は変わらなくても、ボーナス払いの負担が急激に重くなるのです。

- 返済計画の不安定化

ボーナス払いに依存していると、ボーナス額が予想よりも減少した場合や支給されなかった場合に、返済が滞るリスクが高まります。ボーナスが減少することで、結果的に住宅ローンの返済が苦しくなり、返済不能に陥る可能性もあります。

このようなリスクを回避するためには、繰り上げ返済を活用して元本を早めに減らすことや、ボーナス払いを毎月の返済に組み込むことで、返済額を平準化する方法を検討することが有効です。また、ボーナス払いの見直しにより、将来的な金利上昇にも柔軟に対応できる返済計画を立てることが重要です。

ボーナス払い(ボーナス返済)の見直しについて

ボーナス返済元本に対して一部繰り上げ返済をしたい場合、各金融機関によって対応が異なりますのでご注意ください。以下は、『ボーナス返済元本に対して優先的に繰り上げ返済が出来ますか?』とヒアリングした回答となります。

金融機関の回答

- ボーナス分を優先して繰上返済することはできません。ボーナス返済を併用されている場合は、毎月ご返済分とボーナスご返済分の残高にそれぞれ按分充当させていただきます。

- ボーナス返済がある場合、ボーナス返済分の借入元本から優先的に充当する事となっていますので可能です。

- 毎月返済元本・ボーナス返済元本のどちらをご選択いただくことは可能です。

※繰り上げ返済をご希望される際は、必ず金融機関に事前にご相談ください。

景気悪化によるボーナス減少の可能性

景気悪化の影響により、ボーナスの支給額が減少するケースは決して珍しくありません。近年では、企業業績の低迷や経済情勢の不安定化に伴い、ボーナスカットや支給停止の事例も増加しています。厚生労働省の「毎月勤労統計調査」でも、景気の動向によってボーナス支給額が大きく変動することが確認されています

ボーナス減少が住宅ローンの返済に与える影響は以下の通りです。

- 返済資金の不足

ボーナス支給額が減少すると、ボーナス払いに充てる予定だった資金が不足し、返済が滞るリスクが高まります。結果として、返済遅延や延滞金が発生し、信用情報に悪影響を及ぼす可能性もあります。

- 預貯金の取り崩し

ボーナス払いができない場合、生活費や貯蓄から返済資金を補填する必要があり、将来の生活資金が減少します。これにより、予期せぬ出費や家計の圧迫につながる可能性が高くなります。

- 自宅売却を検討する必要性

ボーナス払いが苦しくなり、返済が困難な状況に陥った場合、最終的に自宅売却を検討する必要が出てくることもあります。自宅売却は、住宅ローンを完済し、返済苦しい状況から脱却するための選択肢となりますが、タイミングや売却価格によっては債務が残るリスクもあるため、慎重な判断が必要です。

こうしたリスクを最小限に抑えるためには、ボーナス払いの依存度を見直し、固定金利型への借り換えや繰り上げ返済を検討することが重要です。金利上昇や景気悪化に備え、早めに専門家に相談することで、返済が苦しい状況を回避するための適切なアドバイスを受けることができます。

これらの対策を講じることで、金利上昇とボーナス減少のダブルリスクに備え、自宅売却などの選択肢を含めた最善の方法で住宅ローンを返済していくことが可能です。

不動産価格の下落と債務超過のリスク

金利上昇や景気悪化により住宅ローンの返済が苦しいと感じる方にとって、さらに注意すべきなのが不動産価格の下落です。住宅ローンを利用して自宅を購入した場合、ローン残高が売却価格を上回る「債務超過」に陥るリスクが高まります。特に金利上昇が続く中で、ボーナス払いを併用している方は、ローン返済が一層厳しくなる可能性があります。こうした状況に直面した場合、自宅売却を進めていこうと考えたとしても、債務超過の状態であれば、住宅ローンの残債務を完済する事が出来ず、売りに出す事すらできないかもしれません。

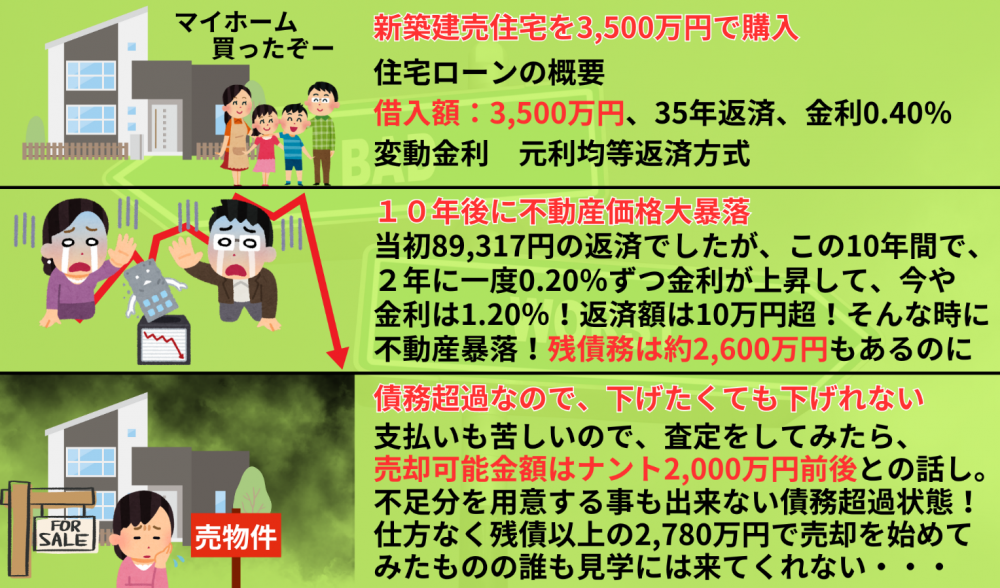

上図については、まさに【絵に描いたような悲惨な状況】ではありますが、金利が上昇し続けて、どこかのタイミングで不動産の価格が暴落したら・・・10年後に【本当の話】になっているかもしれません。

景気悪化と不動産市場の関係

景気が悪化すると、不動産価格も連動して下落する傾向があります。特に金利上昇の局面では、住宅ローンの負担増により不動産の売買が停滞し、市場価格の下落を招くことが多いです。

- 金利上昇と不動産価格の相関関係

金利が上昇すると、住宅ローンの借り入れコストが高くなり、購入希望者が減少します。その結果、不動産市場全体の取引量が減り、売却価格の下落につながります。こうした金利上昇の影響により、購入時よりも売却価格が下がるケースが増え、債務超過リスクが高まります。

- 景気悪化による消費マインドの冷え込み

景気が悪化すると、消費者は大きな買い物を控える傾向が強くなります。不動産は高額な買い物であるため、購入を躊躇する方が増え、市場全体の需要が落ち込むことになります。需要が減れば価格も下落し、売却が困難な状況が生まれます。

- 住宅ローン返済が苦しい方の増加

景気悪化により給与やボーナスが減少すると、住宅ローンの返済が苦しくなる方が増えます。返済困難な状況に陥った場合、売却を考える方が増えるため、不動産市場での物件供給が過剰となり、価格のさらなる下落を招きます。

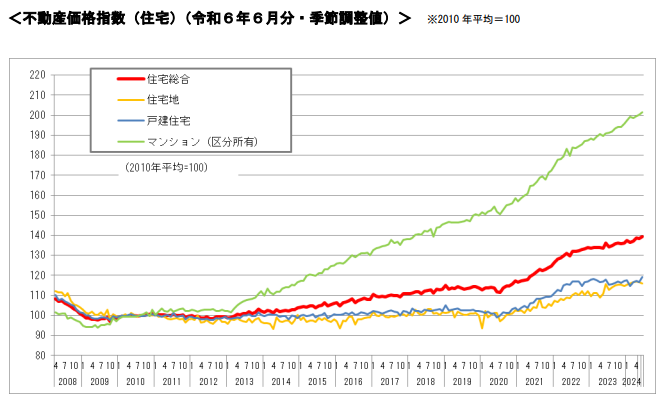

このような傾向を踏まえると、不動産価格の下落リスクは決して軽視できない問題です。自宅売却を検討している方は、国土交通省が発表している「不動産価格指数」などを活用して、最新の市場動向を確認することが重要です。

参考データ:国土交通省「不動産価格指数」

最新(令和6年9月30日発表)のデータでは下落傾向は見て取れませんが、不動産価格の上昇も下落も【首都圏】が起点となりますので、東京や首都圏のデータは注視しておく必要があります。

債務超過になるとどうなるか

債務超過とは、住宅ローンの残高が自宅の売却価格を上回り、売却してもローンを完済できない状態を指します。この状態に陥ると、以下のような深刻な問題に直面することになります。

- ローン残高の返済

自宅を売却しても住宅ローンの返済が完了しない場合、基本的には売却をする事はできません。たとえば、売却価格が2,000万円でローン残高が2,500万円の場合、500万円の債務が残ることになります。この残債務も一緒に完済しないと銀行は抵当権を抹消してくれません。つまり新しい買主への所有権の移転ができません。よって不足分を自己資金や新たな借り入れで補う必要があり、家計に大きな負担がかかります。

- 信用情報の悪化

債務超過により売却が出来ずローン返済が滞ると、信用情報機関に延滞情報が登録されます。これにより、将来的にクレジットカードや他のローンを組む際に審査が通らなくなる可能性が高まります。また、ローン金利も上昇しやすくなるため、他の借り入れに対しても不利な条件が適用されることがあります。

- 自己破産のリスク

債務超過の状態で返済が困難な場合、最終的に自己破産を選択するケースもあります。自己破産をすると、一定期間はクレジットカードやローンの利用ができなくなるほか、社会的信用も失うことになります。このような状況に陥る前に、早期に自宅売却を検討することが重要です。

自宅売却で債務超過を回避するポイント

- 早めの売却活動

不動産価格が下落する前に売却を検討することで、債務超過リスクを軽減できます。金利上昇が続くと不動産価格の下落も加速するため、早めの売却活動が重要です。

- 売却査定の依頼

信頼できる不動産会社に売却査定を依頼し、適正な売却価格を把握することが大切です。債務超過の可能性がある場合でも、売却後の返済計画を一緒に立ててくれる不動産会社に相談するとよいでしょう。

- 繰り上げ返済の検討

債務超過に陥る前に、手持ちの資金を使って繰り上げ返済を行い、ローン残高を減らすことで、売却時のリスクを軽減することができます。

- 任意売却をすすめる

債務超過の状態でも売却を進める事が出来ます。それは金融機関と協議して、任意売却

にて自宅を売却させてもらう方法です。任意売却では、金融機関が定める金額以上で自宅売却を進める事ができるのであれば、抵当権の抹消に金融機関が応じてもらえ、売買を完了させることができます。

但し、不足分については帳消しになるわけではありませんので、再度金融機関と打ち合わせをして、月々返済できる金額を定めて返済の義務を負っていくこととなります。

金利上昇や景気悪化による不動産価格の下落リスクは、今後も続く可能性があります。債務超過を避けるためには、住宅ローン返済が苦しいと感じた段階で早めに行動することが重要です。プロの視点から適切なアドバイスを受け、最適な自宅売却や返済方法を見つけることで、将来のリスクを回避しましょう。

返済が苦しくなる前にできる対策

住宅ローンの返済が苦しいと感じる方は、金利上昇やボーナス払いの負担が大きくなり、自宅売却を検討せざるを得ない状況に追い込まれることがあります。しかし、返済が苦しくなる前に早めに対策を講じることで、将来のリスクを大幅に軽減できます。金利上昇による返済負担が増える前に、まずは金融機関への相談や公的支援制度を活用することが有効です。以下で、具体的な対策について詳しく解説します。

金融機関への早期相談と返済条件の見直し

住宅ローンの返済が苦しいと感じたら、早めに金融機関へ相談することが最も重要なステップです。多くの方が金利上昇に伴う返済負担増に直面し、ボーナス払いも重荷になってしまいますが、金融機関と協議することで返済条件の見直しやローンの借り換えなど、様々な選択肢が得られます。

- 返済期間の延長で負担を軽減

返済期間を延長することで、毎月の返済額を減らすことができます。たとえば、返済期間を数年延ばすことで月々の返済額を数万円単位で軽減できるケースもあります。ただし、総返済額が増加するため、延長する期間と金額を慎重に検討することが必要です。

- 金利タイプの変更や借り換え

変動金利については、基本的には固定金利より低金利になっています。ですので固定金利に変更することは高い金利を掴むことになります。もちろん今後の金利上昇の心配をしなくて良い安心感はありますがあまりおすすめしません。金利が一気に上がることが分かっている場合のみ変動から固定に切り替えるようにして下さい。また、今現在既に1%以上の金利で住宅ローンを借りている方は、ネット銀行がおこなっている借換えローンを利用すると有利に働きます。なお、借換えは新規借り入れ申し込みよりも審査が幾分通りやすく(今までの返済実績があるので)なっています。

- 繰り上げ返済の活用

繰り上げ返済を行うことで、住宅ローンの元本を早めに減らすことができ、結果として利息の負担を軽減できます。ボーナス払いがあるうちに繰り上げ返済を行うことで、総返済額を減らし、将来的な負担を軽減することが可能です。

金融機関への相談をためらう方もいますが、早めに相談することで柔軟な返済プランが提供される可能性があります。金利上昇によって住宅ローンの返済が苦しくなる前に、専門家のアドバイスを受けて無理のない返済計画を立てることが重要です。

参考データ:住宅金融支援機構「月々の返済でお困りになったとき」をご覧ください。

その他の支援制度の活用方法

住宅ローン返済が苦しい場合、様々な支援制度を活用することで、返済負担を軽減することができます。特に金利上昇や景気悪化でボーナス払いが減少し、自宅売却を検討する状況に陥る前に、以下の支援制度を検討してください。

- リスケジュール(元金返済据置)制度

金融機関と協議して、一定期間返済を猶予してもらう制度です。たとえば、返済額を1年間利息金額だけ支払う(元金返済据置)ことで、その間に生活費や家計の改善策を講じることができます。ただし、猶予期間返済期間が延長されますので、無理のない返済計画を立てることが必要です。

- 返済額の一定期間減額

リスケジュールの一環ですが、月々10万円の支払いのところ、金融機関との協議において月々6万円なら支払いができるという事になれば、一定期間住宅ローンの支払いを減額してもらえる措置です。ですが、気をつけていただきたいのは、リスケジュールはあくまで「見直し」「猶予」であって、支払いの「免除」ではないということです。

これらの支援制度は、住宅ローン返済が苦しいと感じた時の強い味方となります。金利上昇やボーナス払いの減少に備え、早めに行動することで、将来のリスクを軽減し、最悪の事態を回避できます。まずは金融機関や専門機関に相談し、自分に合った支援制度を活用することをおすすめします。

住宅ローンの返済が苦しいと感じたら、早めの対策が何よりも重要です。金利上昇やボーナス払いの減少に直面する前に、金融機関への相談や用意されている様々な支援制度を活用することで、返済負担を軽減し、自宅売却を避けるための方法を見つけることができます。専門家のアドバイスを受けながら、無理のない返済計画を立てることで、将来の不安を解消し、安心して生活を続けることが可能です。

自宅売却という選択肢

金利上昇で住宅ローンの返済が苦しいと感じている方や、ボーナス払いに依存している方にとって、自宅売却は住宅ローンの負担を軽減する有効な選択肢です。特に、返済計画が破綻する前に自宅売却を検討することで、金利上昇による返済負担やボーナスの減少によるリスクを最小限に抑えることができます。自宅売却にはメリットとデメリットがありますが、それぞれを理解し、適切に対応することで、返済が苦しい状況から抜け出すことが可能です。以下で、具体的なメリットとデメリット、そして売却の流れと成功のポイントについて詳しく解説します。

売却のメリットとデメリット

メリット

- 住宅ローンの完済・返済負担の解消

自宅売却によって得た資金で住宅ローンを完済すれば、毎月の返済負担から解放され、家計の余裕を取り戻せます。たとえば、月々10万円のローンを支払っていた方が売却によって完済できれば、その分の支出を削減でき、将来の生活費や貯金に回せるようになります。

- 債務超過の回避

金利上昇によって返済が苦しい状況に追い込まれる前に自宅を売却することで、ローン残高が物件の売却価格を上回る「債務超過」を回避することができます。早めの売却(不動産価格の暴落前)によって、ローン残高と売却価格のギャップを埋めることができ、残債務を減らすことが可能です。

- 生活のリセット・再スタート

自宅売却により住宅ローンの返済から解放されることで、賃貸物件への引越しや新たな生活を始めるための資金を確保できます。家計の負担を軽減し、将来の家計再建を図ることが可能です。

デメリット

- 住み慣れた家を手放す心理的負担

自宅売却は生活の拠点を変えることを意味します。長年住み続けた家を手放すことには、家族全員にとって大きな心理的負担が伴う場合もあります。

- 売却価格が住宅ローン残高を下回るリスク

不動産価格が下落している場合、売却価格が住宅ローンの残高を下回るリスクがあります。その結果、任意売却をすすめられ、売却後も残債務が残り、返済が必要な場合もあるため注意が必要です。

- 売却までのコストと時間

不動産を売却する際には、仲介手数料、登記費用、引っ越し費用などがかかります。また、売却までには数か月かかることもあるため、早めに準備を進める必要があります。

ポイント

自宅売却を検討する際は、プロの不動産会社に査定を依頼することで、適切な売却価格を把握し、最適なタイミングで売却できるようにしましょう。

売却の流れと成功のポイント

売却の流れ

- 不動産会社への相談・査定依頼

自宅売却の第一歩は、不動産会社に相談し、査定を依頼することです。査定を受けることで、現在の自宅の市場価値を知り、売却価格の目安を把握できます。複数の不動産会社から査定を受けることで、最適な売却価格を見極めることが重要です。

- 媒介契約の締結

不動産会社と媒介契約を締結し、売却活動を正式に開始します。媒介契約には「専任媒介契約」「一般媒介契約」などの種類があり、それぞれ特徴が異なるため、自分に合った契約形態を選択しましょう。

- 売却活動の開始

不動産会社が広告やインターネットなどを通じて売却活動を行います。内見(見学希望者が物件を見に来ること)などもこの段階で行われます。

- 売買契約の締結

購入希望者が現れ、売却条件に合意すれば、売買契約を締結します。この際、契約書の内容や条件を十分に確認することが重要です。

- 引き渡し・決済

売買契約後、決済と引き渡しを行い、取引が完了します。住宅ローンの残債がある場合は、この段階で一括返済を行います。

成功のポイント

- 早めの売却活動

金利上昇による影響がさらに広がる前に、早めに売却活動を始めることが重要です。景気悪化が進むと、不動産価格が下落し、売却が難しくなる可能性が高まります。

- 複数の不動産会社への査定依頼

1社だけに依頼するのではなく、複数の不動産会社から査定を受けることで、適正価格を把握することができます。また、売却にかかる手数料やサービス内容も比較することで、最適な不動産会社を選ぶことができます。

- 売却時期の見極め

不動産市場はタイミングが重要です。季節や景気動向、金利の動向などを考慮し、最適な時期に売却することで高値での売却が期待できます。

- 内見対応と物件の魅力アップ

購入希望者の心を掴むためには、内見時の対応が重要です。清掃や整理整頓を徹底し、明るく見せる工夫をすることで、購入希望者の印象を良くし、売却成功の可能性を高めることができます。

自宅売却は住宅ローン返済が苦しい方にとって、金利上昇やボーナス減少のリスクから解放される効果的な方法です。正しい知識と適切な準備を持って行動することで、売却の成功確率を高め、将来の生活を安定させることができます。

金利上昇でピンチを迎える前に!自宅売却という危機回避策のススメ:まとめ

金利上昇やボーナス払いの減少で、住宅ローンの返済が苦しいと感じている方にとって、自宅売却は最も効果的な解決策です。今のまま返済を続けても、金利上昇や景気悪化が進めば負担はますます増すばかり。早めに自宅売却を検討することで、ローン残高を完済し、返済に追われる生活から解放されることができます。さらに、売却によって新たな生活資金を確保することで、将来に向けた安心とゆとりを取り戻すことが可能です。

「住宅ローンが返済苦しい」「金利上昇が不安」と感じている方は、今が絶好のタイミングです。不動産市場はまだ好調で、高値で売却できるチャンスを逃さないよう、まずはプロの不動産会社に相談してみてください。あなたの返済負担を減らし、新たなスタートを切るための一歩を踏み出しましょう。今こそ、自宅売却という選択肢で将来への不安を一掃し、安心した生活を手に入れてください。

松屋不動産販売株式会社 代表取締役:佐伯 慶智からのアドバイス

住宅ローンの返済が苦しいと感じている方、特に金利上昇で負担が増えそうだと不安に思われている方、今が自宅売却の最適なタイミングです。松屋不動産販売株式会社では、愛知県と静岡県西部で豊富な実績を持つ専門家があなたの不動産売却をサポートいたします。「かんたん自動査定」を使えば、スマホで簡単に査定金額を知ることができ、売却を検討する第一歩を踏み出せます。

また、「売却査定相談」では、プロが直接あなたの不安や疑問にお答えし、最適な売却プランを提案します。今なら高値での売却が期待できるチャンスを逃さず、返済が苦しい状況から一刻も早く抜け出すために、一度査定を試してみてはいかがでしょうか?まずはお気軽にクリックして、無料の査定サービスをご利用ください。

将来の負担を減らし、安心した生活を取り戻すための最初のステップを踏み出しましょう。