不動産を売る際には、適切な売却価格の設定、正確な手取り金額の把握、そして諸経費の完全な理解が非常に重要です。この詳細ガイドでは、税金対策を含めた売却手順を丁寧に説明し、あなたが可能な限り最大の利益を得られるようサポートします。

不動産売却の際、売却金額の決め方から手取り金額を計算する方法、そして発生する諸経費まで、注意すべき点は数多く存在します。この記事では、不動産を売る際のこれらの重要な側面を詳細に解説し、多くの売主が見落としがちな売却の真実を明らかにします。どのように売却価格が最終的な手取り金額に反映されるのか、また、売却過程でどのような諸経費がかかり、それがいかに売却金額を減少させるのかについて具体的に説明します。さらに、税務上の工夫や手数料削減のテクニックなど、賢く売却するための戦略も提供。このガイドを手に、より有利な売却を実現しましょう。

目次

不動産売却の基本を理解しよう

不動産を売却するにあたり、まず押さえるべき基本的な知識があります。その知識を持つことによって、スムーズな取引はもちろん、適正な価格で不動産を売ることが可能となります。市場の動向を理解し、不動産の価値を正しく評価し、適切な売却計画を立てることから、売却の成功は始まります。

売却金額の決定要因

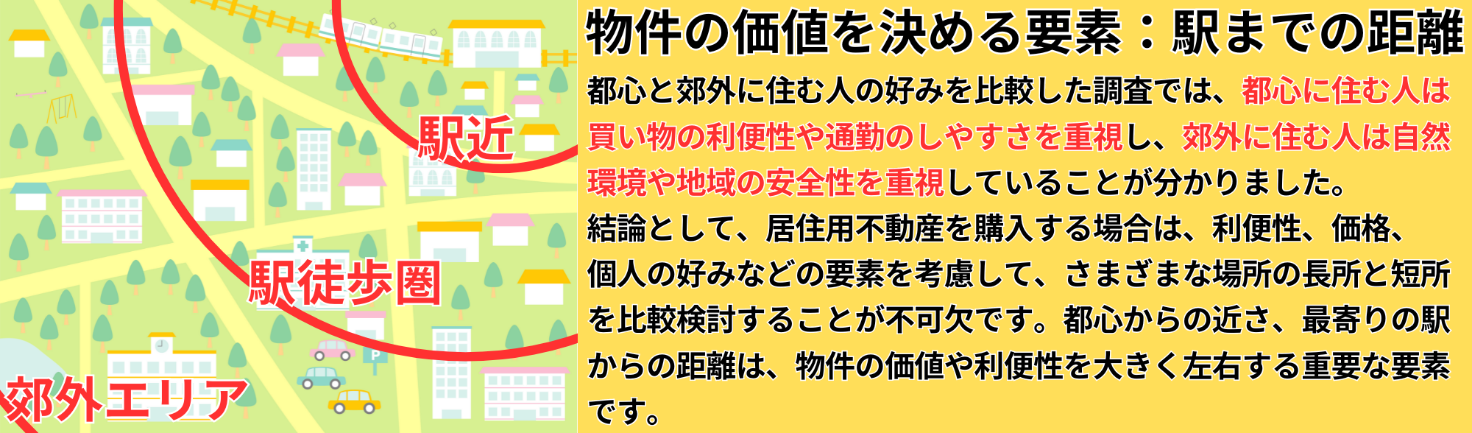

不動産の売却金額を決定する要因はいくつかあります。代表的なものとしては、立地や物件の状態、市場の需給バランスが挙げられます。立地に関しては、駅からの距離や周辺環境、教育施設の充実度などが影響します。物件の状態は、築年数やリフォーム歴、デザイン性が重要でしょう。

また、景気や金利の動向も市場の需給に影響する事となり、それが原因となって価格に反映されることがあります。正確な価格査定を行うプロの不動産仲介業者を選ぶことが、売却金額決定のカギになります。

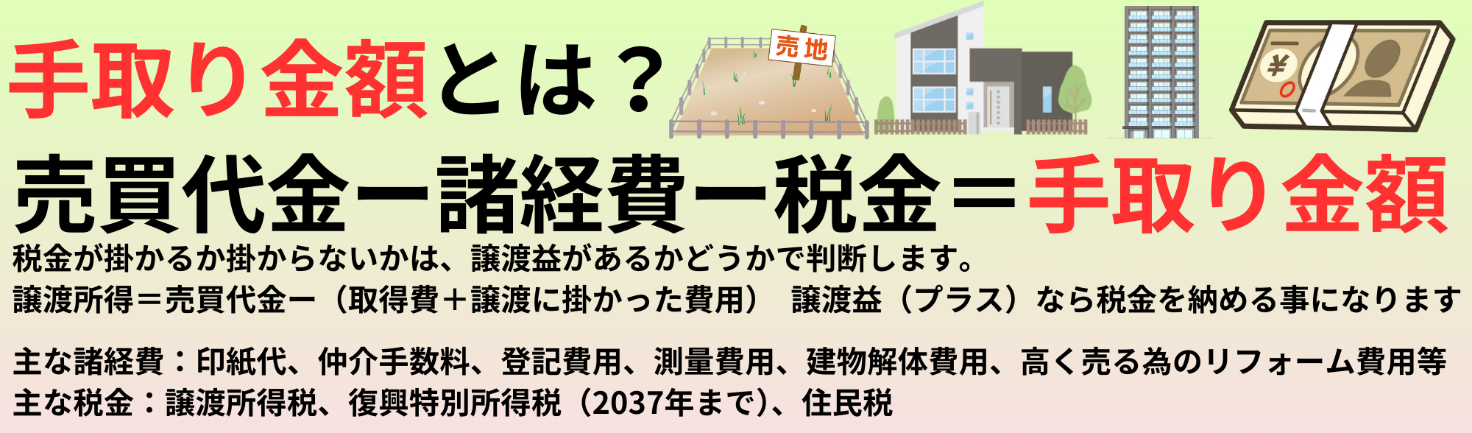

手取り金額とは何か

売却金額と手取り金額は同じでないのが一般的です。手取り金額とは、売却額から仲介手数料や登記費用、抵当権抹消にかかる費用、更に税金などを差し引いた金額のことを言います。実際に手にする金額は、これらの費用を差し引いた後の金額です。したがって、最終的な手取り金額を正確に把握しておくことは、売却計画を立てるうえで極めて重要なのです。

売却時の流れと注意点

不動産売却の流れは、一般的には不動産仲介業者の選定から始まります。価値のある不動産情報の収集、適正な価格査定の実施、販売活動、購入希望者との交渉、契約締結、決済といった手順を踏みます。注意点としては、契約前に十分な説明を受け、分からない点は必ず聞くようにしましょう。また、売却にかかる時間は物件や市場状況によって異なるため、心構えを持っておくことが大切です。無理な価格設定を避け、現実的かつ適正な売却計画を立てることが、滞りなく売却を進めるためには欠かせません。

ご自分でも不動産価格を調べたい方は、国土交通省が運営する不動産情報ライブラリをご活用ください。

引用元:国土交通省>不動産情報ライブラリ

不動産情報ライブラリの利用方法・活用方法は、過去のコラムでご確認ください。

不動産売却に関わる諸経費の内訳

不動産を売却する際には、様々な諸経費がかかります。これらの経費は売却価格や手取り金額に大きく影響を与えるため、事前にしっかりと理解しておくことが重要です。仲介手数料、印紙税、登記費用といった経費が通常発生しますが、これらは売却額や物件の価値によって変動することから、事前の計算が求められるのです。ここでは、これらの諸経費について詳しく解説していきます。

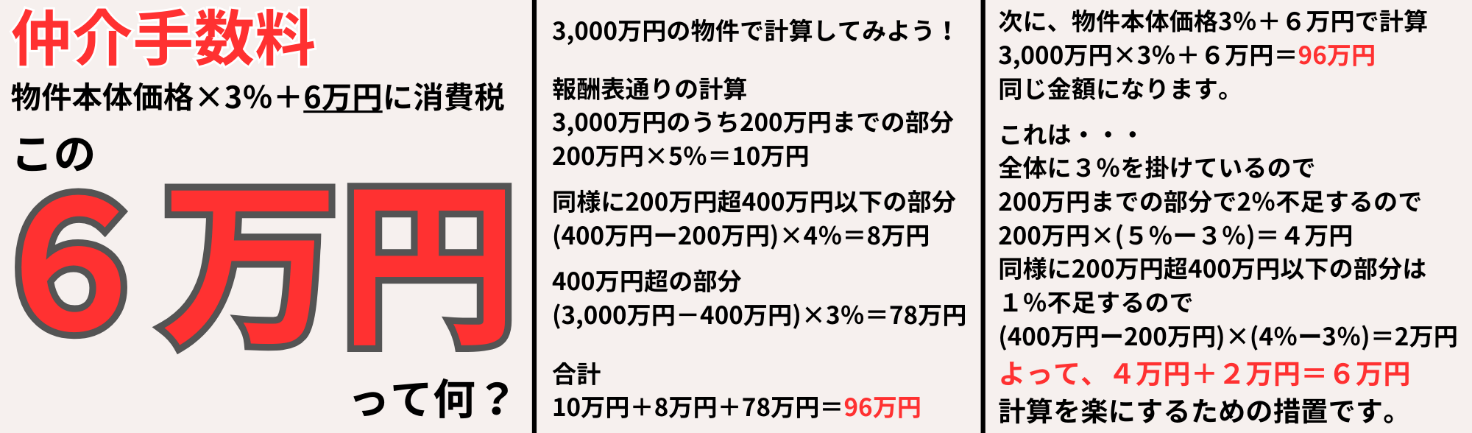

仲介手数料の相場

不動産を売却する際、もっとも一般的な支払いのひとつが仲介手数料です。これは、不動産仲介業者に支払う報酬であり、売却代金に応じた料率で計算されます。通常、仲介手数料は売却価格に応じて法定上限が定められており、それは売却物件価格が200万円までは5%、200万円を超え400万円までは4%、400万円を超える部分に関しては3%と定められています。さらに、消費税が別途必要になります。一般的によく言われているのが、『仲介手数料=物件価格×3%+6万円+消費税』という計算式です。

この相場を踏まえた上で、不動産仲介業者との交渉が可能ですから、手数料をできるだけ低く抑えるための交渉は大切です。また、仲介ではなく、自分で買い手を見つけた場合(自己発見取引)には、この手数料は発生しません。但し、自己発見取引は、トラブルも多いので注意が必要です。

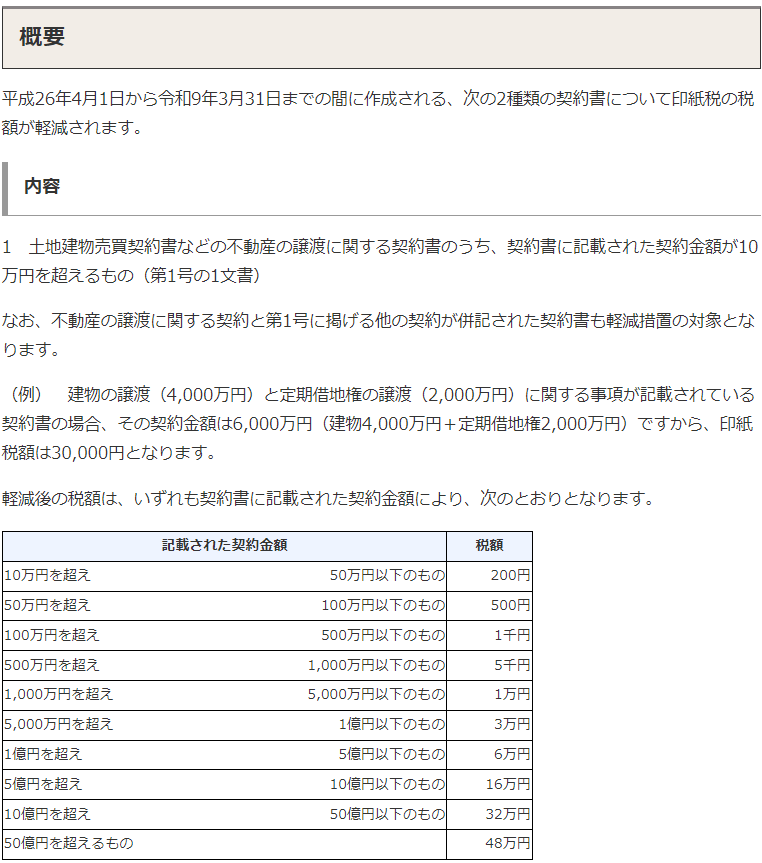

印紙税の計算方法

印紙税は契約書に貼付する印紙の代金です。売買契約書にはこの印紙税が必要とされますが、その金額は契約金額によって異なります。たとえば、令和9年3月31日までに作られる不動産売買契約で契約金額が500万円を超え、1,000万円以下では5千円、1,000万円を超え、5,000万円以下では1万円と、契約金額に応じて印紙税の金額は設定されます。この税額は数年ごとに見直されることがありますので、最新の税率表を確認することが肝要です。また、非課税となる場合もあるため、事前に専門家に相談したり、国税庁のウェブサイトを参照したりするなどして正確な情報を収集することが必要です。

引用元:国税庁 No.7108不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

固定資産税・都市計画税の精算

最後に、固定資産税と都市計画税は、物件の所在する自治体に年一回納付する税金ですが、売却時には日割り計算で精算することになります。これらの税金は、1月1日時点での物件所有者(納税義務者)がその年の税額を負担することになり、売却がその後に起こった場合、売主と買主との間でその年度の残り期間分の税金を按分する必要があります。精算の基本的な方法は、年額を365で割り、その日数分売主が負担することになります。この計算を正しく行い、売買契約にも明記し、トラブルのないよう双方で合意することが大切です。固定資産税・都市計画税の精算は、売買の成立をスムーズにするうえで重要なポイントとなります。

不動産売却における税金と売却益の関係

不動産を売却した時の利益、つまり売却益には税金がかかります。これは譲渡所得税と呼ばれ、物件を売った際の利益に対して課税されるものです。しかし、所有期間によって税率が変わるなど、売却益に関する税金は複雑です。売却する際にはこれらの税金との関係を理解し、適切な対策を立てることが求められます。

譲渡所得税の基礎知識

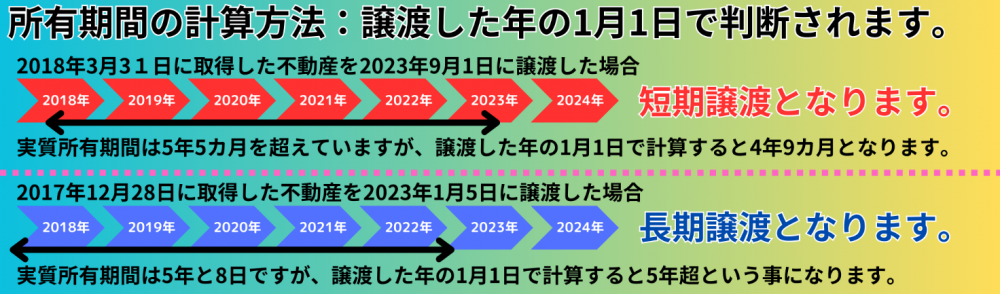

譲渡所得税とは、不動産の売却から生じる利益に対して課される税金です。計算方法は売却価格から取得費や譲渡にかかる費用を引いた額が譲渡所得となり、それに対して税率が適用されるのです。所得税と住民税の2種類があり、長期所有(5年超)と短期所有(5年以内)で税率が異なります。長期所有の方が税率は低く設定されています。

売却益の計算には、取得費のほかにも特別控除が適用されるケースもあります。例としては、中古住宅の売却、居住用不動産の売却、物件を買い替える時の特例などがあります。これらの特例を活用することで、実際に支払う税金を抑えることができるため、売却する不動産やその条件を正確に把握しておく必要があります。

引用元:国税庁 No.1440譲渡所得(土地や建物を譲渡したとき)

住宅ローン残高の影響

住宅ローンが残っている状態で不動産を売却すると、売却益だけでなく住宅ローンの残高にも注意を払う必要があります。通常、売却価格が住宅ローンの残高を下回る場合、売却することが難しくなります。それは、住宅ローン残高(残債務)を全て返済しないと抵当権をはずす事が出来ないためです。

また不動産価格が上昇局面で、売却益が出る場合、住宅ローン残高を完済し、諸費用等を支払ってプラスマイナスゼロの状態では、譲渡所得税を支払う事が出来ないため、これまた売却が困難になるケースもあります。

そして、税務上は、ローン残高は取得費には算入されませんので、経費計上もありません。不動産を売却する際には、一般的に住宅ローンの残債を一括返済する必要があります。よって、売却後の資金計画を正確に立てることが極めて重要です。売買代金で住宅ローン残高をカバーできるかどうか、また、売却益で、新たな住居への転居費用や税金が支払う事ができるかを考慮に入れた上で売却計画を策定することが求められるでしょう。

住宅ローンの残高を減らす事が、その後の人生を大きく左右します。是非、下記コラムをご覧ください。

節税対策と売却時期

不動産売却に際して、節税対策を考えることは非常に重要です。まず考慮すべきは所有期間です。所有期間が5年を超えると、譲渡所得税が長期譲渡所得となり、税率が低くなるため、節税効果が期待できます。また、売却時期を調節することで、税金の支払いを翌年にずらすことも可能です。これにより、手元資金の流動性を高める余裕が生まれます。

さらに、居住用財産の特例など、売却する物件の種類や条件によって適用される優遇措置を活用することも有効です。例えば、自宅を売却する際に3000万円の特別控除が適用される場合があるのです。適切な節税対策を講じるためには、税法の知識を持つ専門家に相談することをお勧めします。税法は年々変更されることがあるので、最新の情報を把握することが肝心です。

居住用財産を譲渡した場合の3,000万円の特別控除の特例

不動産売却前に行うべき準備

不動産の売却は、ただ販売するだけではなく、前もっての準備が重要です。準備を怠ると、物件の魅力が半減し、望む価格での売却が難しくなるでしょう。最適な条件で売却するために、綿密なリストアップと計画的なアクションが求められます。

物件価値を高めるリフォーム

売却を考えた際、物件価値を高めるためのリフォームは有効となる場合があります。まず、築年数が経過している物件は、見た目の老朽化が気になるため、壁紙の張替えやフローリングの修繕など、コストを抑えつつ見栄えを良くすることが大切です。キッチンや浴室などの水回りは、使用感が出やすく、購入希望者の目につきやすいため、清潔感を重視して改修していく必要があります。また、古い設備を最新のものに交換することで、省エネルギー性や機能性の向上が期待でき、これが価値の向上に直結するのです。リフォームを行う際は、地域の市場価格やターゲットとする購入者層を考慮し、過度な改装は控えることがポイントになります。結果として、投資したリフォーム費用以上の価値を生み出すことを目指して計画を立てるべきです。

査定価格を上げるコツ

物件の査定価格を向上させるためには、いくつかのコツがあります。清掃と整理整頓を徹底することで、第一印象を大幅に高めることができます。また、不動産仲介業者への相談を通じて適切な相場価格を把握し、物件の強みをアピールするための準備をすべきです。さらに、リフォームや修繕の履歴をまとめておくことで、物件の手入れが行き届いていることを証明できます。これにより、購入検討者は安心感を持ち、価格の交渉余地が少なくなるでしょう。築年数や設備の状態以外にも、地域環境や利便性などの情報を整理しておくことで、物件の付加価値を高め、査定価格に反映させることが可能です。

売出し前の書類整備

物件を市場に出す前には、適切な書類整備が必要となります。権利証(登記識別情報通知)または登記簿謄本、固定資産税評価証明などの公的な書類は必須です。加えて、間取り図や設備の説明書、リフォーム履歴など、物件の特長を明確にする資料を用意しておくことが重要です。

買主が物件を購入する際に不安を感じないよう、これらの書類は整然として確認しやすい形で保管するべきです。また、自治体から提供される地域の開発計画や将来の公共施設の建設予定などの情報も集め、物件の将来性をアピールする材料にすると良いでしょう。これらの書類を用意することで、売却の透明性が高まり、信頼関係の構築につながります。

不動産売却による手取り額を増やす交渉術

交渉は日常生活だけでなく、ビジネスシーンにおいても非常に重要です。特に給与や年棒などの手取り額に直結する領域では、上手な交渉術が求められます。たとえば、あなたがフリーランスで働いているとき、提示されたギャラに簡単に頷いてしまうのはもったいないことかもしれません。交渉を通じて、公正かつ適正な報酬を勝ち取ることが重要になります。

価格交渉のポイント

価格交渉を成功させるためのポイントはいくつかあります。まず、市場の価格をしっかりとリサーチすることが大切です。売却する不動産の真なる価値、公的に証明されている価値、そして将来性など、それを基に交渉に臨む準備をします。次に、それらの価値を明確に買主に伝えることが重要です。そして、相手に提供できるメリットを具体的に説明できるようにしてください。さらに、相手の立場を考えたうえで、双方にとって公平な価格を提案することも大切です。譲れない線を持ちつつ、柔軟な対応を示すことで信頼関係を築き、WIN―WINの関係を構築できるようにしてください。

条件変更で見逃さない利益

商談の過程でしばしば見落とされがちなのが、条件変更に際しての利益です。

例えば、収益物件を売却する場合、契約から引渡しの日までの期間を買主が希望する引渡し日より少し伸ばす事で、その間の家賃が売主に入ってくるため、売買代金を下げた分の調整が可能になる事があります。

また、居住用不動産(中古戸建、中古マンション)の場合は、売買代金を下げる代わりに、契約不適合責任を免責としてもらうと、引渡し以後の故障や不具合などのトラブルを回避出来て、結果として、大きな利益を得る事ができるかもしれません。

ただ単純に、金額だけにとらわれず、契約上の条件や期日の変更をもって利益を得ることも考えてみてはいかがでしょうか?

売却成功の事例と失敗談

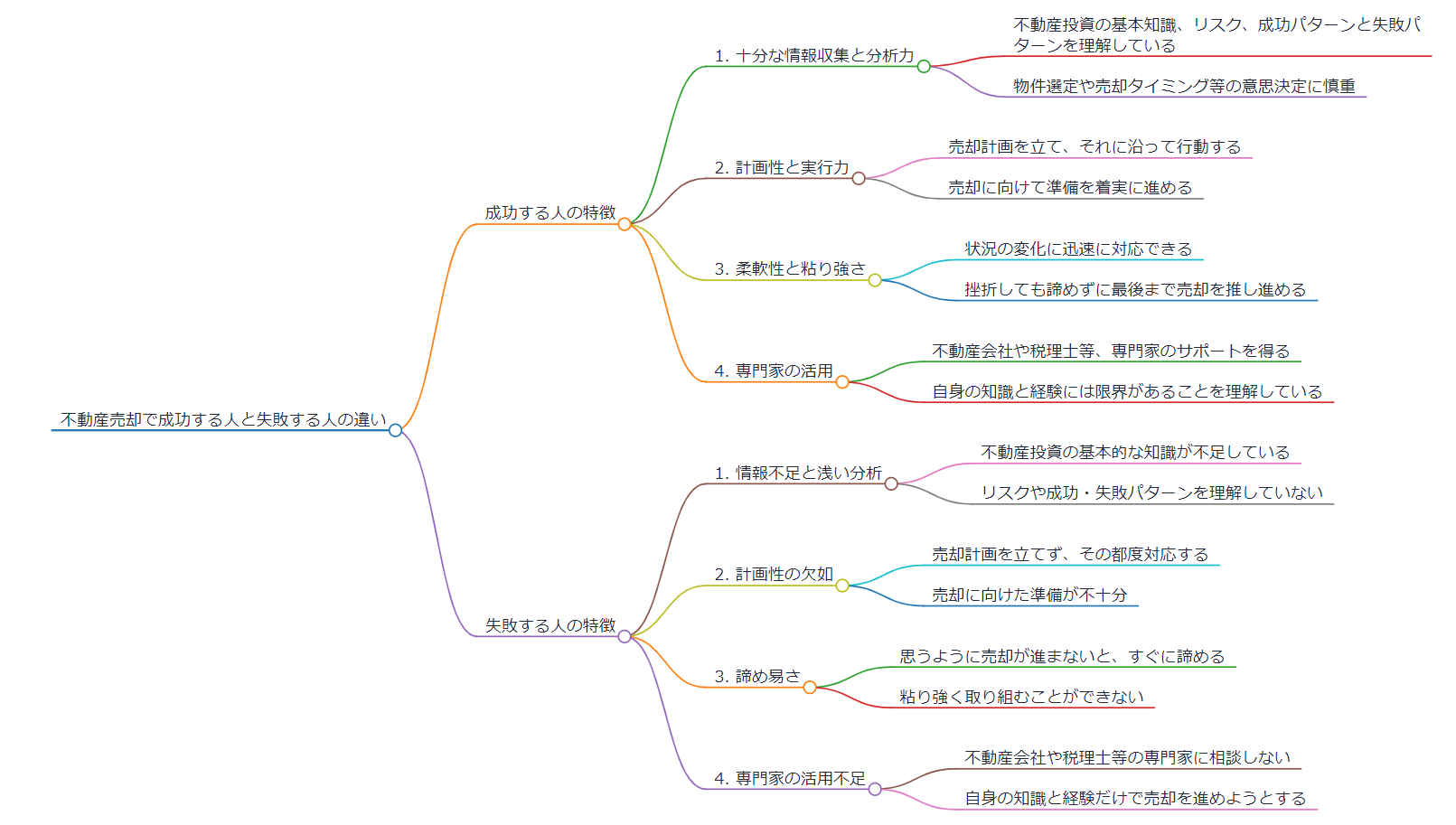

不動産の売却は、成功を収めることができますし、往々にして失敗の原因を抱え込むこともあります。その差はどこにあるのでしょうか。今回は、売却成功の事例と失敗談を交えながら、不動産を手放す際に知っておくべきポイントや戦略について考えていきましょう。

成功者の戦略とは

不動産売却で成功を収めた人々には共通点があります。まず、市場の動向をしっかりと分析し、売り出すタイミングを逃さないための戦略を練っています。景気が良く、不動産価格が上昇している時期に売り出すことで、高値での取引が実現可能になるでしょう。

また、物件の魅力を最大限に引き出すためのメンテナンスにも積極的です。清掃や整理整頓はもちろん、古くなった設備を更新することで、購入希望者に良い印象を与えることができます。さらに、専門知識を持った不動産エージェントと上手く連携することも、成功への鍵となっています。

特に、成功している方全員に共通している事は、不動産売却をよく勉強しているという事です。ご所有不動産のメリット・デメリット、売却可能金額、不動産仲介業者の選び方、売却の流れ、売買契約の内容、税金や確定申告に至るまで、あらゆる分野の事を広く認識しています。そして、不明瞭な点は、ご自分が納得されるまで確認をして、それぞれのフェーズを進んで行かれます。

失敗から学ぶ教訓

逆に、売却に失敗してしまった事例からは、多くの教訓が得られます。例えば、市場価格の調査を怠り、高すぎる設定価格で売り出してしまったケースでは、なかなか買い手が見つからず、結果として値下げを余儀なくされることになります。

また、物件の欠点を隠して売却しようとすることは、長期的に見ると信頼を失い、トラブルの元になることがあります。正直で透明性のある情報提供は、売り手と買い手のトラブルを未然に防ぎます。何より、十分な準備と情報収集に努めることが、失敗を避けるためには必要不可欠です。

エージェント選びの重要性

不動産の売却を成功させるためには、適切なエージェント選び・不動産仲介業者の選定は欠かせません。不動産仲介業者の業務は、単に売買仲介にとどまらず、正確な市場価格の提供、戦略的な販売計画の立案、買い手との交渉など、多岐にわたります。

信頼できる不動産仲介業者は、これらの業務をスムーズに行い、売り手と買い手双方の利益を考慮した上で、最適な取引条件を引き出します。なかでも、地域に精通した不動産仲介業者は、その地域独自の市場状況を把握しており、有益なアドバイスを行うことができるでしょう。適切なエージェント選びは、賢明な不動産売却への第一歩と言えます。

専門家に相談するメリット

プロの知見を借りることは、困難な状況や専門的な判断が求められる場面で、計り知れない価値があります。特に、自力での解決が難しい問題に直面した時、専門家に相談することは効率的で確実な解決への道筋をつける手助けになるでしょう。

税理士による税金相談

税の問題は複雑で変化が早い分野であり、個人や企業にとっては適切な対応が必須です。税理士に相談することにより、節税方法や税制改正への対応、さらには税務調査のサポート等、多岐にわたるアドバイスを得ることができます。税理士は最新の税法知識を持つ専門家であり、様々なケースに応じた最良の解決策を提供してくれるでしょう。

特に、法人税、消費税、相続税などの複雑な税務申告を要する場合には、その専門性を生かしたサポートが計り知れないほどの助けとなります。

特に、【節税】という事に関しては、税務署に相談を持ち掛けても、基本的に教えてくれません。その申告方法が、正しいか、不適切であるかは教えてくれますが、どのようにすれば、節税ができるかは、やはり税理士の先生に相談することが一番だと思います。

不動産売却コンサルティング

不動産を売却する際には、市場価格の把握、適切な売り出し価格の設定、また販売戦略の計画まで、専門的な知識が必要になります。不動産売却コンサルティングを行うプロは、これらのプロセスを手助けし、最高の条件で売却するためのアドバイスを提供します。市場の動向を読みながら、最適なタイミングでの売却戦略を立てることで、大きな損失を避けることができるでしょう。経験豊富なコンサルタントは、物件の魅力を最大限に引き出すためのヒントや、手続きの煩雑さを軽減するサポートを行います。

法的トラブルの回避方法

法的トラブルは個人の生活や企業活動において、予期せぬリスクとなることがあります。弁護士などの法律の専門家に相談することで、トラブルを未然に防ぐためのアドバイスを受けることができます。専門家は、さまざまな法律問題に対する豊富な知識と経験を持ち、潜在的なリスクを事前に把握し、その解決方法を提案してくれます。

また、万が一トラブルが生じた場合でも、適切な対応策を指南し、最小限のダメージで問題を解決に導く力を持っています。契約書の作成から交渉、訴訟まで、法的問題に関する包括的な支援を受けることができるのです。

売却後の資金計画

不動産を売却した後の資金計画は、新たな住まいへの移転から将来の資産運用まで、多方面にわたり、重要な意味を持つプロセスです。売却益をどのように活用するか、細かく緻密なプランが必要となります。新しいスタートを切るための一歩として、資金計画を慎重に行いましょう。

次の住まいへのステップ

次の住まいへ移るためには、売却資金の使途を明確に設定することが大切です。現金化された資金を新しい住宅の購入資金として充当するならば、予算計画をしっかり立てましょう。手元に入るお金と、新居への移転やリフォームに必要な資金を慎重に比較し、適切な住宅ローンの選択も重要です。また、その過程で生じる諸費用や税金の対策も忘れてはいけません。仲介手数料や登記費用など、予想外の出費にも柔軟に対応できる計画を立てることが成功への第一歩になります。

売却益の再投資案内

売却益はただ単に次の住まいへの資金としてではなく、資産を増やすための再投資に活かすことも考慮してください。例えば、金融商品に投資したり、不動産への再投資を行ったりすることも一つの選択肢です。タイミングや市場状況を把握した上で、リスクを適切に管理しながら投資を行うことが肝要です。また、資産運用には多様な方法がありますので、専門家と相談しつつ、自分自身のライフスタイルや将来の計画に合わせて配分を考えることが大事です。運用により得られる利益は、余裕資金を形成し、将来の安定した生活へつながるでしょう。

生活設計と資金管理

住宅売却後の資金管理は、単に次の住まいや再投資だけでなく、長期的な生活設計においても重要な要素です。退職後の生活費、子供の教育費、遊興費や緊急時の備えなど、様々なシナリオを想定しておく必要があります。これらの資金計画には、コスト削減や節税対策なども有効です。また、予測できない将来の変化に備えて、柔軟性を持った資金管理が求められるでしょう。売却資金の一部を繊細にプールし、平穏な暮らしを維持するために賢く使っていきましょう。

不動産売却:売却金額と諸経費および手取りの真実:まとめ

不動産を売却する際、ただ物件を市場に出すだけでなく、売却金額の設定から手取り金額の計算、諸経費の詳細な理解に至るまで、多くの重要なステップが存在します。この記事では、これらの要素を詳しく解説し、売却金額が最終的な手取り金額にどう影響するか、そして売却に伴う諸経費が最終的な収益にどれほどの影響を与えるかを明らかにしています。また、税務対策や仲介手数料の削減など、売却額を最大化するための具体的なアドバイスも提供しており、これを読めば、不動産売却のプロセスをスムーズに進めるための知識が身につきます。この情報を基に適切な売却計画を立てることで、望む結果へと繋がるでしょう。

松屋不動産販売 代表取締役:佐伯 慶智よりお知らせ

記事をお読みいただき、ありがとうございます。松屋不動産販売の代表、佐伯慶智と申します。不動産売却をお考えの方々に、最適なサポートを提供できるよう、私たちは愛知県と静岡県西部で専門的な査定サービスを行っております。『かんたん自動査定』であれば、すぐにご自宅の市場価値を把握することが可能ですし、さらに詳細をお知りになりたい場合は『売却査定相談』を通じて、個々の状況に合わせたアドバイスも提供しています。不動産売却のプロセスをスタートさせるためにも、ぜひ私たちの査定サービスをお試しいただければと思います。